Экспресс диагностика кризисных явлений и банкротства представляет из себя систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе показателей финансового учета.

параметров финансового развития предприятия, осуществляемой на базе показателей финансового учета.

Основная цель: обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризиса.

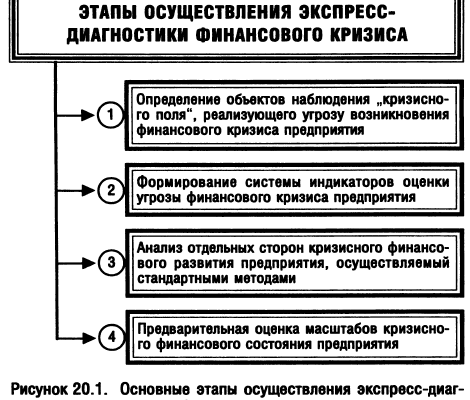

Основные этапы проведения экспресс-диагностики:

Первый этап. Определение объектов наблюдения “кризисного поля”.

Обычно выделяют семь следующих объектов: чистый денежный поток, рыночная стоимость предприятия, структура капитала предприятия, состав финансовых обязательств предприятия по срочности их погашения, состав активов предприятия, состав текущих затрат предприятия, уровень концентрации финаносвых операций в зоне повышенного риска.

Второй этап. Формирование системы индикаторов (показателей) для каждого из объектов наблюдения “кризисного поля”.

Все индикаторы-показатели разделены на две группы: объемные (в абсолютных единицах) и структурные (в относительных значениях, выраженные через коэффициенты). Они будут подробно раскрыты ниже.

Третий этап. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами.

Основу такого анализа составляет сравнение фактических показателей-индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост негативных отклонений характеризует нарастание кризисных явлений в работе предприятия.

В процессе анализа отдельных сторон кризисного развития могут использоваться и другие методы:

- горизонтальный или трендовый финансовый анализ (анализируется динамика прибыли и капитала предприятия по периодам);

- вертикальный или структурный финансовый анализ (анализ относительных соотношений оборотных и внеоборотных активов по периодам, анализ относительных соотношений собственного и заемного капитала по периодам, анализ относительных соотношений прихода и расхода денежных потоков по периодам; результат вертикального анализа: относительные соотношения чисто капитализированной и чистой потребительской прибыли к общей ее сумме);

- сравнительный финансовый анализ (сравнительный анализ показателей фирмы с показателями конкурентов и со среднеотраслевыми показателями, сравнительный анализ показателей работы для центров ответственности фирмы – центра затрат, центра доходов, центра прибыли, центра инвестиций);

- анализ финансовых коэффициентов или R-анализ (анализ коэффициентов оценки финансовой устойчивости, оценки платежеспособности или ликвидности, оценки оборачиваемости капитала, оценки рентабельности или прибыльности и др.);

- анализ финансовых рисков (риск неплатежеспособности, инвестиционный риск, инфляционный риск, процентный риск, валютный риск, депозитный риск, кредитный риск, налоговый риск, структурный риск, криминогенный риск, риск снижения финансовой устойчивости);

- интегральный финансовый анализ, основанной на “модели Дюпона” (см. ниже);

- Объектно-ориентированный анализ формирования прибыли (группируются объекты или подразделения предприятия, влияющие на прибыль и оценивается вклад каждой составляющей на ее формирование);

- Интегральная система портфельного анализа (используется для фирм, активно работающих на фондовом рынке; Суть: формируется матрица “мера прибыльности – мера риска” по принципу “низкая-средняя-высокая”, далее происходит позиционирование предприятия в этой матрице, далее итерационно просчитываются варианты будущих эффективных портфелей с использованием различных наборов ценных бумаг)

Четвертый этап. Предварительная оценка масштабов кризисного финансового состояния предприятия (по объектам кризисного поля)