Большинство компаний обычно имеет дело не с отдельными проектами, а с портфелем возможных инвестиций. Отбор и реализация проектов из этого портфеля осуществляются в рамках составления бюджета капиталовложений. Каким же образом этот бюджет формируется на практике? На первый взгляд особых проблем здесь нет — теоретически можно включать в бюджет все проекты, удовлетворяющие критерию или совокупности критериев, принятых в данной компании.

На самом деле задача гораздо сложнее; в частности, при разработке бюджета необходимо учитывать ряд исходных предпосылок, в том числе следующего характера:

а) проекты могут быть как независимыми, так и альтернативными;

б) включение очередного проекта в бюджет капиталовложений предполагает нахождение источника его финансирования;

в) цена капитала, используемая для оценки проектов на предмет их включения в бюджет, не обязательно одинакова для всех проектов, в частности, она может меняться в зависимости от степени риска, ассоциируемого с тем или иным проектом;

г) с ростом объема предполагаемых капиталовложений цена капитала меняется в сторону увеличения, поэтому число проектов, принимаемых к финансированию, не может быть бесконечно большим;

д) существует ряд ограничений по ресурсному и временному параметрам, которые необходимо учитывать при разработке бюджета.

Некоторые из упомянутых предпосылок достаточно легко формулируются, однако учесть их в процессе бюджетирования порой весьма сложно. Например, это относится к учету влияния отношений комплиментарности и замещения, возможного досрочного прекращения того или иного проекта, пространственной и временной вариации риска и др. Поэтому нередко прибегают к определенному упрощению ситуации, например, к использованию единого коэффициента дисконтирования, в качестве которого чаще всего используют средневзвешенную цену капитала, отнесению проектов к одинаковому классу риска, игнорированию влияния различной продолжительности проектов и т.п.

На практике используют два основных подхода к формированию бюджета капиталовложений: первый основан на применении критерия IRR, второй — критерия NРV.

Логика первого подхода такова. Все доступные проекты упорядочиваются по убыванию IRR. Далее проводится их последовательный просмотр: очередной проект, IRR которого превосходит цену капитала, отбирается для реализации. Включение проекта в портфель с неизбежностью требует привлечения новых источников. Поскольку возможности компании по мобилизации собственных средств ограничены, наращивание портфеля приводит к необходимости привлечения внешних источников финансирования, т.е. к изменению структуры источников в сторону повышения доли заемного капитала. Возрастание финансового риска компании в свою очередь приводит к увеличению цены капитала. Таким образом, налицо две противоположные тенденции: по мере расширения портфеля инвестиций, планируемых к исполнению, IRR проектов убывает, а цена капитала возрастает. Очевидно, что если число проектов-кандидатов на включение в портфель велико, то наступит момент, когда IRR очередного проекта будет меньше цены капитала, т.е. его включение в портфель становится нецелесообразным.

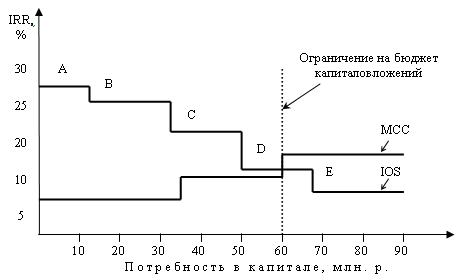

Для наглядности можно воспользоваться графическим методом. Строятся два графика: инвестиционных возможностей и предельной цены капитала компании, с помощью которых и производится отбор проектов для реализации. График инвестиционных возможностей (IOS) представляет собой графическое изображение анализируемых проектов, расположенных в порядке снижения внутренней нормы прибыли, IRR. График предельной цены капитала (МСС) — это графическое изображение средневзвешенной цены капитала как функции объема привлекаемых финансовых ресурсов. Первый график является убывающим, второй — возрастающим (рис 7.2).

Рис. 7.2. Формирование бюджета капиталовложений с помощью графиков МСС и IOS

На рис. 7.2 приведено графическое изображение процесса формирования бюджета капиталовложений с помощью графиков МСС и IOS. Компания рассматривает возможность включения в портфель пяти независимых проектов. Для простоты предполагается, что все проекты принадлежат к одному, среднему для данной компании, классу риска и потому в качестве цены источника изначально выбрана средневзвешенная цена капитала, WАСС. Компания имеет возможность привлекать средства в требуемом объеме, иными словами, ограничений на объем капиталовложений не накладывается.

Как видно из рисунка, первые два проекта компания может профинансировать за счет собственных средств, однако в дальнейшем ей придется прибегнуть к внешним источникам финансирования. Поскольку степень финансовой зависимости компании уже достаточно высока, привлечение новых источников будет сопровождаться возрастанием цены капитала. Например, банк может предоставить кредит в 20 млн. руб. на условиях, которые приведут к увеличению WАСС с 10% до 12%; если компании понадобятся сверх того дополнительные кредиты, то ставка увеличится еще больше. Таким образом, если суммарная потребность в капиталовложениях превысит 60 млн. руб., цена капитала возрастет до 16%. В этих условиях проекты D и Е становятся неприемлемыми, а бюджет капиталовложений может быть ограничен 50 млн. руб., которые достаточны для финансирования проектов А, В и С.